38 из 396 российских банков с высокой долей вероятности в течение года могут столкнуться с дефолтом, говорится в последнем индексе здоровья банковского сектора, составленном рейтинговым агентством «Эксперт РА», имеющемся у редакции NEWS.ru. Аналитики рассказали о неприятностях, с которыми могут столкнуться клиенты финансовых организаций — рядовые граждане и предприниматели.

Как следует из новой аналитики, несмотря на то что в последнем квартале прошлого года индекс здоровья банковского сектора впервые с начала 2018-го превысил 90%, уже в текущем году четыре десятка кредитных организаций всё ещё находятся в зоне повышенного риска. При этом рейтинги данных банков в ближайшее время вряд ли улучшатся.

В числе кредитных организаций с низкими оценками кредитоспособности (уровень рейтинга не выше ruB+), отмечают в агентстве, преобладают небольшие кредитные организации без определённой бизнес-модели.

В частности, для наиболее уязвимых банков характерны: избыточный запас ликвидности, который не может быть конвертирован в работающие активы из-за отсутствия источников долгосрочного фондирования и высокой волатильности ресурсной базы; низкая операционная эффективность деятельности, при который генерируемые доходы не обеспечивают устойчивое покрытие расходов на обеспечение деятельности, а также фокус на обслуживание узких групп нерыночных клиентов и зависимость финансового результата от их операций.

Кроме того, слабым местом банковских учреждений из актуальной группы риска является продолжающееся сокращение рыночной клиентской базы на фоне отставания в развитии технологий и инфраструктуры от крупных банков.

Сергей Булкин/NEWS.ru

Сергей Булкин/NEWS.ru

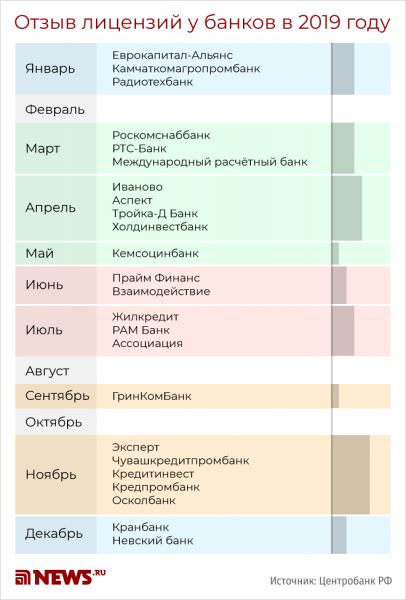

К сведению, в 2019 году лицензии на осуществление банковских операций были отозваны у 28 кредитных организаций против 57 в 2018 году. Сокращение темпов отзыва лицензий, рассчитанных относительно количества действующих кредитных организаций на начало соответствующего периода, составило 43% в 2019 году относительно 2018 года.

Несмотря на замедление вывода игроков с рынка в результате крайних мер регулятивного воздействия, в завершившемся году началась активизация иных процессов консолидации сектора, отмечают в «Эксперт РА». Так, за 2019 год произошло 12 реорганизаций кредитных организаций, в том числе в форме присоединения к более крупным и устойчивым банкам. Лицензии трёх кредитных организаций были добровольно аннулированы без допущения дефолта.

Неприятности для физлиц

В ситуации потенциального краха одновременно 40 банков нет ничего удивительного, полагает завлабораторией «Исследования денежно-кредитной системы и анализа финансовых рынков» РЭУ имени Г.В. Плеханова Денис Домащенко. Тем самым, говорит он, «складывается абсолютно естественный процесс концентрации банковского бизнеса». В исследовании, составленном рейтинговым агентством «Эксперт РА», приведена динамика количества отзывов лицензий в последние годы, и цифра в 38 потенциальных банков «на выход» абсолютно адекватна, рассуждает он.

Из всех неприятностей для физических лиц — вкладчиков вследствие краха этих банков можно назвать только наличие вкладов более 1,4 млн рублей, поскольку превышение этой суммы не страхуется АСВ.

Денис Домащенко

завлабораторией «Исследования денежно-кредитной системы и анализа финансовых рынков» РЭУ имени Г. В. Плеханова

По мнению профессора кафедры «Финансы, денежное обращение и кредит» факультета финансов и банковского дела (ФФБ) РАНХиГС Юрия Юденкова, неприятности клиентов банков, у которых будут отозваны лицензии, «будут однотипными»: «потеря остатков на счетах, разрыв некоторых связей и неожиданная остановка бизнеса, который надо запускать заново, с новым банком».

К слову, Юденков склонен сгущать общий прогноз. «При адекватном контактном надзоре в соответствии с требованиями Базеля III количество неустойчивых банков будет гораздо больше», — подозревает он.

Всё дело в монополизации. Огосударствление банковской сферы — следствие надзорной политики Банка России. Для защиты банков от произвола регулятора существует только один способ — упасть под крыло государства. Так что на данном этапе монополизм — это скорее благо, чем недостаток. В ближайшем будущем — год, два, — конечно, надо усиливать процесс приватизации в банковской сфере. Иначе нам не выдержать мировой конкуренции. Будет как в Восточной Европе: ни одного национального банка, ни одной национальной страховой компании!

Юрий Юденков

профессор кафедры «Финансы, денежное обращение и кредит» факультета финансов и банковского дела РАНХиГС

По мнению профессора кафедры «Финансы, денежное обращение и кредит» факультета финансов и банковского дела (ФФБ) РАНХиГС, в «списке-38 могут быть любые банки, потому что вся текущая отчётность коммерческих банков — „рисованная“ и слабо соответствует реальности».

Только наличие службы инспектирования в Центральном банке позволяет последнему не потерять чувство реальности банковского бизнеса и удерживает коммерческие банки от откровенного массового мошенничества, — сказал эксперт.

Между тем главный аналитик TeleTrade Марк Гойхман склонен считать, что сейчас внутри банковского сектора «ситуация крайне неоднородная между различными группами банков и отдельными кредитными организациями».

В условиях монополизма, когда более двух третей активов данного сектора принадлежат госбанкам, в уязвимом положении находятся небольшие частные учреждения. Стоит учесть и вероятное ухудшение условий работы банков на фоне снижения ставок, сужения сферы рентабельных операций, в том числе из-за последствий коронавируса в перспективе.

Марк Гойхман

трейдер и главный аналитик TeleTrade Хроника отзывов

В течение 2019 года Центробанк лишил лицензий 24 банка. Это в два с половиной раза меньше, чем в предыдущем, 2018 году (тогда рынок покинули 57 организаций), и вдвое меньше, чем в 2017-м, который до этого был самым спокойным годом банковской чистки (47 банков).

Из 24 банков ни один не входил в топ-100 по размеру активов и лишь один — в топ-100 по объёму привлечённых от населения средств. Крупнейшим инцидентом стал отзыв лицензии у Роскомснаббанка. Также к крупным историям можно отнести случаи банка «Ассоциация», Тройка-Д Банка и Кранбанка.

Акцент на чистку среди региональных банков, появившийся в 2018 году (тогда впервые из регионов было отозвано больше лицензий, чем из Москвы), усилился, отмечает БанкИнформСервис. Из 24 закрытых банков 19 были региональными (включая Санкт-Петербург). Таким образом, региональная доля составила 79,2% (в 2018-м — 66,7%). В наибольшей степени чистка затронула Ярославскую, Ивановскую и Нижегородскую области — они потеряли по два банка.

Помимо 24 банков регулятор отозвал лицензии у четырёх небанковских кредитных организаций. Ещё три банка закрылись по собственному решению (в этом случае речь идёт об аннулировании лицензий).

Источник:

news.ru